В зависимости от ситуации узнать долги по кредитам можно разными способами. Самыми распространенными методами являются коммуникация со специалистами банка, в котором оформлен заем, и запрос кредитной истории (КИ).

При оформлении кредитного договора в ссудную задолженность включается сумма, выданная заемщику, и проценты, начисленные за пользование займом. Долг регулярно уменьшается на величину ежемесячных платежей.

При появлении просрочек к задолженности прибавляются штрафы и пени за недобросовестное исполнение финансовых обязательств.

Чем дольше заемщик не исполняет свои обязательства, тем больше потом придется выплачивать.

Если заемщик не вносит платежи, сначала ему поступают звонки от представителей банка. Сотрудники информируют клиента о наличии просрочки и сумме, уточняют предполагаемую дату внесения платежа.

Затем финансовая организация принимает более строгие меры, которые зависят от размера задолженности, срока неуплаты, основных условий кредитования.

В отношении злостных неплательщиков банк может предпринять дополнительные действия, которые будут иметь негативные финансовые последствия для должника:

При ненадлежащем исполнении финансовых обязательств информация об этом вносится в КИ. С испорченной репутацией заемщику будет сложно (или невозможно, если просрочка длительная и речь идет о крупном долге) оформить следующий заем.

Проверка КИ необходима в следующих случаях:

Иногда задолженность образуется из-за человеческого фактора, технических ошибок или действий мошенников. Чтобы отслеживать и вовремя решать такие проблемы, необходимо время от времени проверять наличие долгов.

Порядок предоставления информации по кредиту физического лица определяется следующими правовыми документами:

Проверить наличие задолженностей по кредитам, алиментам, штрафам и др. можно несколькими способами. Например, если есть действующий кредит или карта с лимитом, для сверки лучше обратиться в банк, а для долгов, по которым начато исполнительное производство, можно воспользоваться сайтом ФССП.

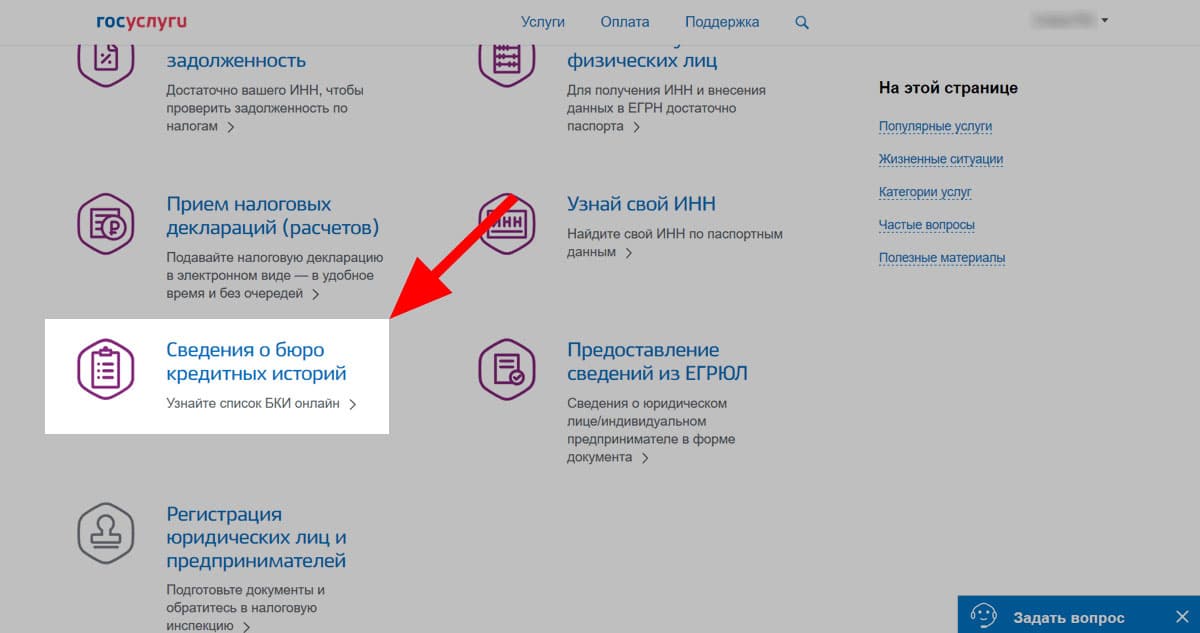

Чтобы проверить КИ, сначала нужно узнать, в каких БКИ хранится информация. Для этого следует отправить запрос в Центральный каталог Банка России.

Это можно сделать несколькими способами:

Для получения доступа к КИ нужно обратиться в каждое БКИ из списка с сайта «Госуслуг» или письма, сформированного Банком России. Это можно сделать онлайн, по почте или лично.

Если КИ нужна чаще, чем 2 раза в год, то можно получить доступ к документу платно, через посредников.

Порядок действий следующий:

База данных не обновляется сразу же после погашения кредита. Банки передают информацию о любых событиях, которые должны быть занесены в документ, в течение 10 дней.

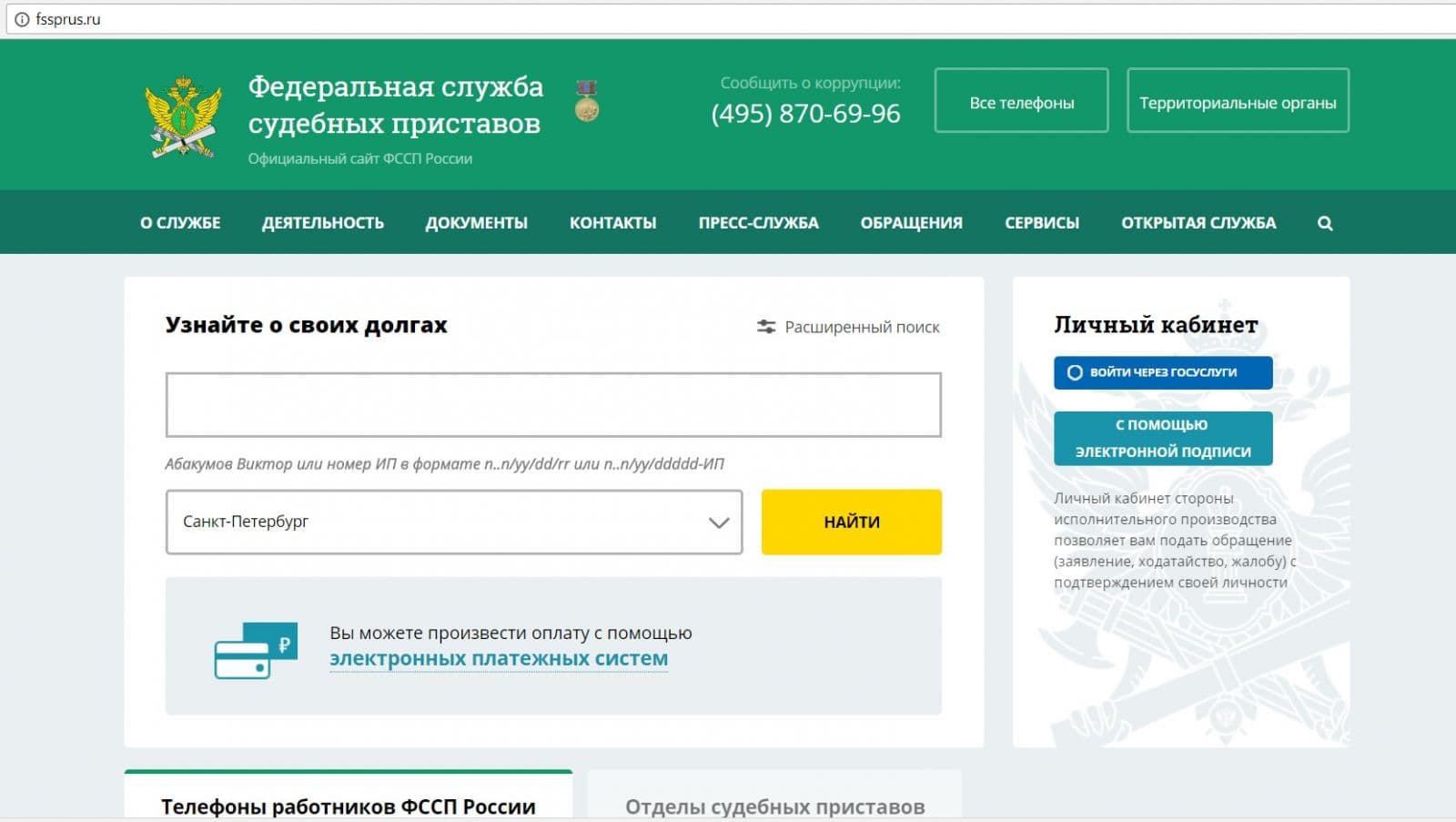

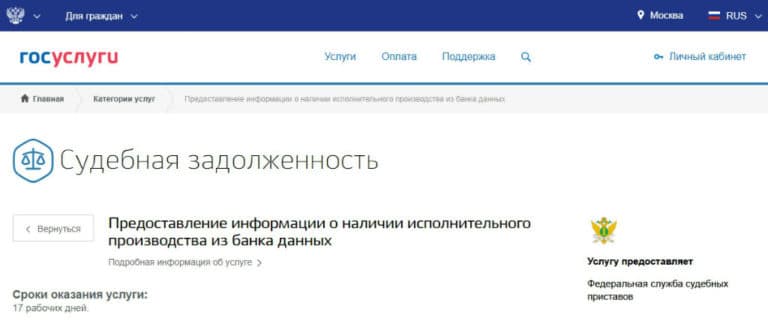

На сайте ФССП можно проверить задолженности по налогам, штрафам, алиментам, услугам ЖКХ и просроченным кредитам (при условии, что есть решение суда и начато исполнительное производство).

Для этого нужно выбрать регион регистрации, ввести Ф.И.О. и дату рождения. Также проверить наличие этих долгов можно на «Госуслугах».

В кредитно-финансовой организации можно запросить справку о наличии/отсутствии задолженности и закрытии кредитного договора. Посещать отделение необязательно.

Сумму долга можно узнать дистанционно:

Порядок выдачи справки, сроки и стоимость в разных кредитно-финансовых организациях различаются.

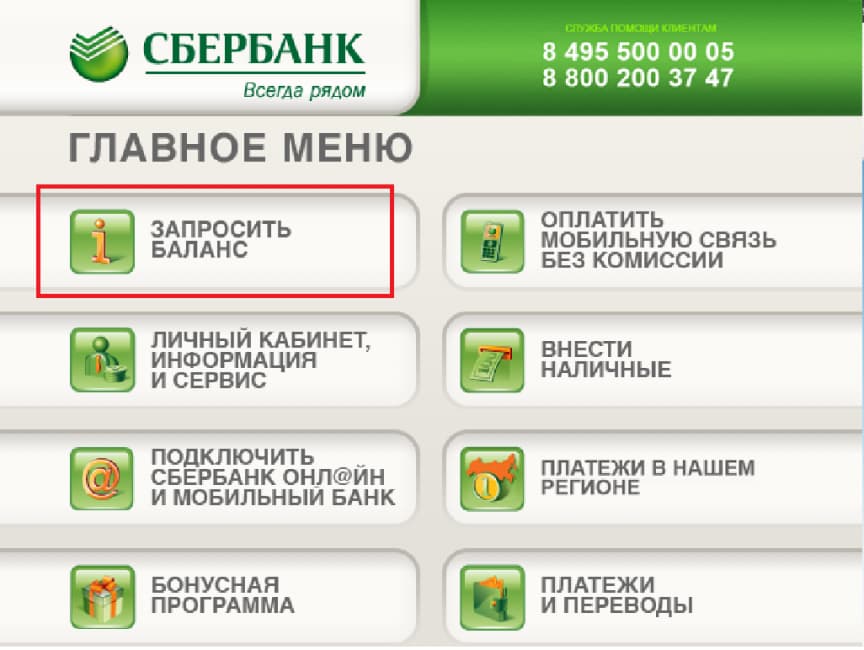

Способы проверки баланса кредитной карты:

При наличии задолженности баланс будет отрицательным.

Самый простой способ узнать о состоянии кредита по номеру договора - позвонить на горячую линию банка, который выдал ссуду, зайти в мобильное приложение или в «Личном кабинете» на сайте. Можно посетить отделение (лучше иметь при себе паспорт и кредитный договор).

Большинство банков, микрофинансовых организаций, БКИ и госслужб позволяют получать информацию о наличии задолженностей дистанционно.

Практически в каждом случае потребуется идентификация личности.

На портале «Госуслуг» можно проверить судебную и налоговую задолженность, запросить список бюро, в которых хранится КИ.

Для этого нужно подтвердить учетную запись:

Алгоритм действий для проверки долгов на сайте ФССП:

КИ может храниться в нескольких бюро. Чтобы получить все данные, нужно сделать несколько запросов. Чаще всего запросить КИ можно онлайн, с подтверждением личности через идентификацию на «Госуслугах».

Кредитная история является финансовым документом, доступ к которому (кроме субъекта КИ) юридические лица и индивидуальные предприниматели могут получить только с письменного согласия. Поэтому анонимная проверка невозможна.

Узнать КИ по фамилии или без согласия физического лица, на которого оформлен документ, нельзя. Любые сервисы, которые предлагают такую услугу, действуют неправомерно.

Злоумышленники могут требовать деньги за доступ к КИ (собственной или третьих лиц), использовать паспортные данные в мошеннических целях. Чтобы не столкнуться с неправомерными действиями, нужно обращаться только к партнерам БКИ, указанным на официальном сайте.

В некоторых случаях можно узнать, если ли долги у другого человека. Доступ к детальной КИ могут получить наследники умершего. А все дела, по которым открыто судебное производство, и так находятся в открытом доступе.

Информацию о задолженностях умершего может узнать только наследник, т.к. к нему переходят все обязательства усопшего. Для запроса нужно подготовить свидетельство о смерти и документы, подтверждающие факт наследования.

Доступ к КИ ограничен. Сделать запрос могут только субъект КИ, представители суда или прокуратуры. Физическое лицо дает согласие на проверку банкам и МФО одновременно с оформлением заявки на кредит или микрозаем. Без письменного согласия узнать КИ чужого человека нельзя.

Если известен ИНН физического лица, можно проверить долги, по которым вынесено судебное решение и начато исполнительное производство, на сайте ФССП.

Эта информация находится в открытом доступе. Без ИНН тоже можно сделать запрос, но требуется указать Ф.И.О., год рождения, регион проживания.

Задолженность рекомендуется как можно быстрее погасить.

Если сумма крупная, можно воспользоваться одним из способов оптимизации долговой нагрузки:

Вопрос непогашенной задолженности нужно решать как можно скорее. При отказе как-либо взаимодействовать с банком дело могут передать коллекторскому бюро. Такие организации часто предпочитают не тратить время на общение с должниками, а возвращать долги в судебном порядке.

Банку выгоднее получить хотя бы часть денег, чем ничего. Поэтому нужно поддерживать контакт и искать решение.

Несколько советов:

Банки сотрудничают между собой и с правоохранительными органами. Это позволяет выявить потенциального должника еще до того, как такому человеку будет выдан кредит.

При оформлении заявки клиент дает согласие на доступ к КИ. Банк может оценить финансовое поведение потенциального заемщика и решить, стоит ли с ним сотрудничать. Если отказ приходит через несколько минут после отправки анкеты, возможно, дело совсем не в негативной КИ, а в низком показателе скоринга.

Скоринг - это автоматическая система оценки заемщиков, в основе которой лежит предположение, что люди с похожими социальными показателями ведут себя одинаково.

Оцениваются:

На итоговый показатель могут повлиять даже недавний переезд или развод.

Кроме того, есть скоринг мошенничества. Данные клиента проверяются на предмет подлинности, подозрительных ситуаций (например, система отреагирует, если потенциальный заемщик зарегистрирован по тому же адресу, что и человек, занесенный банком в черный список клиентов).

Риск-менеджмент банка постоянно разрабатывает новые правила проверок. Самыми распространенными остаются отказы по причине недостоверности сведений, предоставленных клиентом, и плохой КИ.

.jpg)

.jpg)

.jpg)